El grupo vasco Gestamp toma el control de Abengoa tras invertir 350 millones

Su filial Gonvarri contará con el 28% del accionariado cuando se ejecute la ampliación de capital acordada en octubre. La familia Benjumea diluirá su participación y sólo nombrará un consejero.

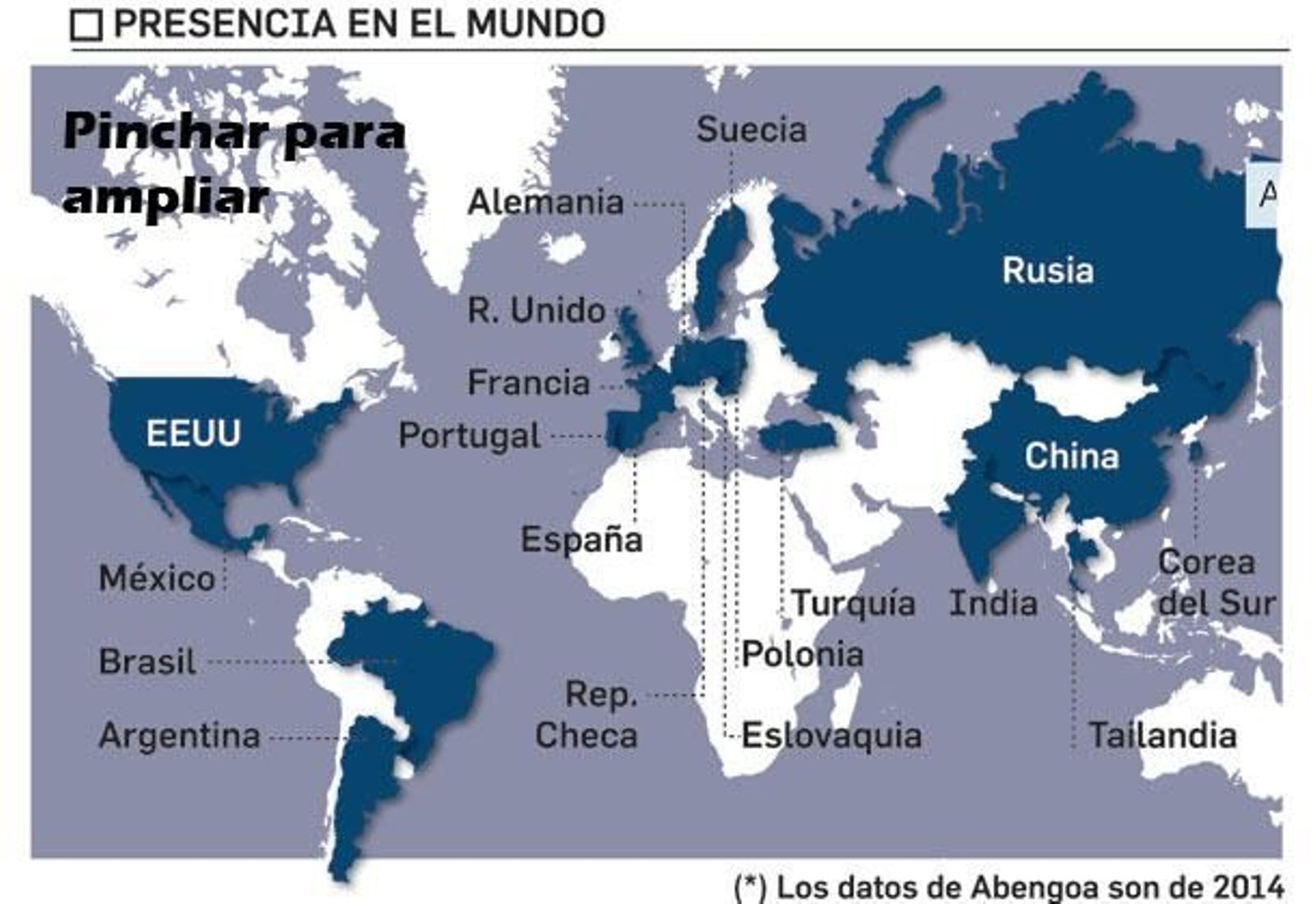

Abengoa comienza una nueva era bajo el paraguas de la multinacional industrial vasca Corporación Gestamp, especializada en la mecanización de piezas de acero para el sector del automóvil y con una fuerte presencia como operador y suministrador de componentes en el ámbito de las energías renovables. Su filial Gonvarri Corporación Financiera se convertirá en el primer accionista de Abengoa tras inyectar 350 millones de euros en el capital de la compañía andaluza, según informó ayer a la Comisión Nacional del Mercado de Valores. La operación otorgará a Gonvarri el 28% de los títulos y cuenta con el apoyo del actual accionista de referencia, Inversión Corporativa -la sociedad a través de la cual la familia Benjumea y los descendientes de los fundadores de Abengoa articulan su participación en la firma-, cuyo porcentaje se diluirá posiblemente hasta el entorno del 20% una vez se cierre la toma de control por parte de la firma vasca.

Los movimientos en el accionariado de Abengoa se enmarcan dentro de la ampliación de capital de 650 millones de euros aprobada el pasado 10 de octubre por la junta de accionistas para inyectar liquidez en la compañía y enjugar su endeudamiento. Finalmente, Inversión Corporativa no acudirá a esta ampliación con los 120 millones de euros inicialmente comprometidos y garantizados a través de un crédito bancario solicitado por las familias accionistas.

En su lugar, Abengoa ejecutará una primera ampliación de capital con exclusión del derecho de suscripción preferente en la que Gonvarri invertirá 250 millones de euros. En esta ampliación se emitirán nuevas acciones de clase A -que otorgan 100 derechos de voto- y B -de un solo voto- a un precio de 0,999 euros y 0,767 euros respectivamente.

Una vez que la filial de Gestamp se convierta en accionista de Abengoa, se realizará una segunda ampliación de capital por los 400 millones que faltan para alcanzar los 650 millones acordados en la junta de accionistas de octubre. En esta segunda ampliación, Gonvarri se ha comprometido a aportar otros 100 millones, lo que eleva su inversión total a 350 millones de euros. La inyección de la compañía vasca está condicionada a que el sindicato de bancos formado por Banco Santander, HSBC y Credit Agricole mantenga su respaldo al resto de la ampliación, por valor de 300 millones. Su garantía no supone que se conviertan automáticamente en accionistas, sino que aseguran la colocación de las nuevas acciones emitidas en la ampliación, incluso si no encuentran inversores interesados en los mercados.

La entrada en escena de Corporación Gestamp, con sede en Abadiño (Vizcaya), supone el mejor de los escenarios para todas las partes implicadas, según fuentes cercanas a la operación. Abengoa evita caer en manos de un inversor financiero y cuenta a partir de ahora con un socio industrial de referencia. La compañía vasca es un grupo industrial de proyección internacional con cinco décadas de trayectoria y con presencia consolidada en las energías renovables. Al igual que Abengoa, es de origen familiar. Sus propietarios, los hermanos Francisco y Jon Riberas, hijos del fundador, tienen la décima mayor fortuna de España según la revista Forbes, con un patrimonio estimado de 2.600 millones de euros. Su presencia aportará estabilidad a la estructura accionarial de Abengoa además de conocimiento y experiencia.

Por su parte, la familia Benjumea evita apalancarse aún más con el crédito de 120 millones solicitado para acudir a la ampliación de capital inicial. A cambio, Gonvarri estará representado por cuatro miembros en el consejo de administración, mientras que Inversión Corporativa sólo podrá nombrar a uno de los trece consejeros.

La banca también sale beneficiada por el acuerdo. El riesgo que asumía con la ampliación de capital se reduce a la mitad, ya que sólo tendrán que asegurar 300 millones. Además, la presencia de Gestamp ayudará despejar las dudas sobre la viabilidad de Abengoa, facilitando el acceso a la liquidez necesaria para afrontar el día a día de sus operaciones.

También te puede interesar

Lo último